Полезная экономика

Что делать при просрочке?

Вероятность стать неплательщиком есть у каждого, кто берёт кредит. Даже если у вас всё просчитано, обстоятельства вносят свои коррективы. Болезнь, увольнение с работы – мало ли что может случиться! Что делать, если вы не в состоянии выплачивать кредит? О чём следует помнить, оказавшись в форс-мажорной ситуации? И как рассчитать свою долговую нагрузку?

Не доводить дело до крайности, не скрываться и не избегать контактов с банком – этих правил нужно придерживаться всегда, если не можете платить по кредиту. О долге никто не забудет, его не простят. Да и решить вопрос с просрочкой гораздо проще на начальном этапе. Если о заёмщике нет ни слуху ни духу, кредитор даёт делу ход. Неплательщика ждут коллекторы, суд, запрет на выезд из страны, арест имущества и счетов.

– Если человек оказался в сложной жизненной ситуации и не может платить. Как ему быть?

Александра Львова, ведущий эксперт Экономического управления ГУ Банка России по ЦФО: Чтобы договориться с банком, нужно собрать пакет документов, которые будут основанием для отсрочки или пересмотра условий.

– Если человек остался без работы, наверное, нужна справка?

– Приказ о сокращении, копия трудовой книжки с соответствующей записью. Это может быть справка об инвалидности или выписка из медкарты, которая подтверждает наличие тяжёлого заболевания.

– Какие варианты могут предложить банки?

– Один из таких вариантов – это кредитные каникулы, то есть отсрочка платежа на несколько месяцев. Банк не обязан вам давать отсрочку, но если вы уже много лет являетесь надёжным клиентом, исправно платите по кредиту и имеете хорошую кредитную историю, пойдёт вам навстречу. Такая острочка увеличивает сумму платежа в дальнейшем. Можно договориться о реструктуризации долга, то есть пересмотре условий, чтобы уменьшить платёж. Тогда срок кредита увеличивается, например, с 3 до 5 лет. Или с 5 до 7. Также одним из способов является рефинансирование. Иногда банки предлагают более выгодные условия с более низкой процентной ставкой. Берёте кредит либо в том же банке, либо в другом по более низкой процентной ставке. Но если вы уже задолжали по кредиту, то такой ход может уже и не сработать.

– Лучше предупредить банк о том, что у вас есть проблемы?

– Конечно.

– А если выбирать между МФО и банками?

– Если у вас есть много свободного времени, хорошая кредитная история. Если вы можете легко предоставить документы, которые запрашивает банк, то обращайтесь в банк. Он даст деньги на долгий срок и под проценты заметно ниже, чем в МФО.

– Прежде чем мы решимся на кредит, какие условия нужно соблюсти, что просчитать?

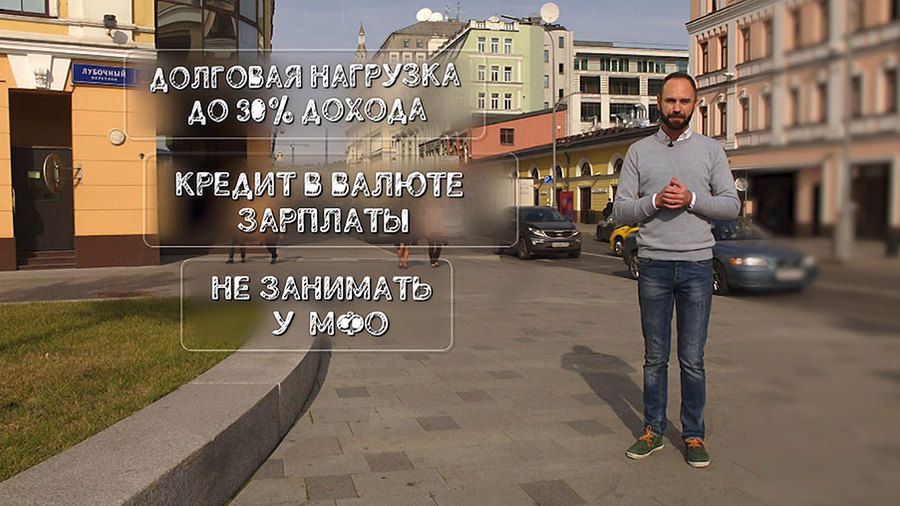

– Если ваш платёж по кредиту будет превышать более 50% вашего дохода, то есть большой риск, что вы не справитесь с выплатой по кредиту. Оптимально, когда ваш платёж составляет не более 30% от вашего ежемесячного дохода.

Итак, чтобы не иметь дело с коллекторами, нужно придерживаться следующих правил. Долговая нагрузка должна быть не больше 30% дохода. Брать кредит следует только в той валюте, в которой вы получаете зарплату. Занимать у микрофинансовых контор не стоит. Проценты там гораздо больше банковских. А в случае проблем с выплатами не прячьте голову в песок. Договаривайтесь с банком. Вам могут предложить реструктуризацию или рефинансирование кредита. В общем, выход из ситуации есть всегда.